危机发生后,各国均推出大规模刺激政策。在利率下调趋近于零后,为规避流动性陷阱,各国货币当局又祭出量化宽松工具,向市场直接注入天量资金。

这几日,受俄罗斯与欧佩克原油产量协议一波三折、新冠疫情全球扩散等因素影响,全球资本市场接连大跌,美股更是一周之内连续两次熔断,连股神巴菲特都大跌眼镜。市场中弥漫着恐慌情绪,人们禁不住追问,全球金融危机还有多远?

没人期待金融危机,可人人担心金融危机。过去的十几年中,全球市场经历多次黑天鹅、灰犀牛事件,何以这一次,市场表现得如此脆弱呢?

原罪:超低利率及背后的学派之争

脆弱,是因为有脆弱之处。当前,全球市场的脆弱之处在于投资领域泡沫,尤其是美股处于历史高位。泡沫的形成,是长期低利率的必然结果。

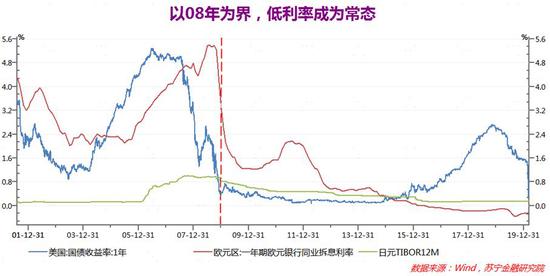

2008年金融危机之后,主要发达国家均走上放水救市之路,“放开货币闸门、降低利率”作为救市标准答案开卷普及,带动全球市场步入低利率时代。

虽然政策界行动高度统一,但理论界对于“放水救市”依旧争论不休:凯恩斯学派一直主张发挥“政府之手”的刺激与调控作用,尤其强调政府在危机救治中的“力挽狂澜”效果;而奥地利学派则强调不干预,认为救助只是拖延时间,制造更大的泡沫和危机。

20世纪30年代大萧条之后,凯恩斯主义作为经济学界的“显学”,被各国政府奉为行动纲领;而奥地利学派,一直是非主流经济学的代表,影响力局限在专业圈子里,唯一出圈的代表人物哈耶克,其出圈之作《通往奴役之路》还是典型的政治经济学作品。

根据对市场经济的信仰,美国经济学家马克·史库森把西方经济学界划分为4个层次,从低到高分别是:传统的马克思主义经济学、凯恩斯主义经济学、芝加哥学派和奥地利学派。奥地利学派对市场的信仰到达什么程度呢?其领军人物曾公开宣称应取消美联储、恢复金本位,以充分发挥市场作用。如果不了解奥地利学派的理论逻辑,单看这种言论,难免要得出“哗众取宠”的印象,实则不然。

奥地利学派有一套商业周期理论。这个理论认为,在经济活动中,货币是交易媒介,把所有经济活动串联在一起。为便于理解,我们看一下简化模型。对消费者而言,要在当下消费和未来消费中做选择,未来消费部分会形成储蓄。当经济中资金(储蓄)增加时,企业会把这个信号解读为消费者更愿意在未来消费,即未来的消费需求会上升,此时,理性的企业家会扩大投资、提高产能,以匹配未来增长的消费需求。

企业家如何判断经济中资金(储蓄)的多寡呢?看利率。当利率下降时,表明储蓄在增加,消费者更愿意在未来消费。问题来了,如果利率下降是央行有意放水的结果,此时的低利率不代表消费者会增加未来消费需求。当企业家按照既定逻辑扩大再生产后,会发现消费需求并未增加,从而形成错误投资和产能浪费。

市场经济有自我纠错机制,以萧条的形式把错误投资出清。但政府一直是反萧条的斗士,于是会继续放水刺激,继续降低利率,过剩产能、低效产能在低利率支持下暂时逃过市场的惩罚。

问题是,低利率总归要回归常态。当货币当局停止放水或利率回归常态时,市场仍要对这些错误进行清偿,萧条会迟到,却不会缺席。所以,在奥地利学派看来,干预本身放大了繁荣,只会加速萧条的降临;而对萧条的干预,也只是对错误清偿的拖延,会制造出更大的萧条。

绕不过的大萧条

依照这套商业周期理论,1929年2月,哈耶克预见了大萧条。

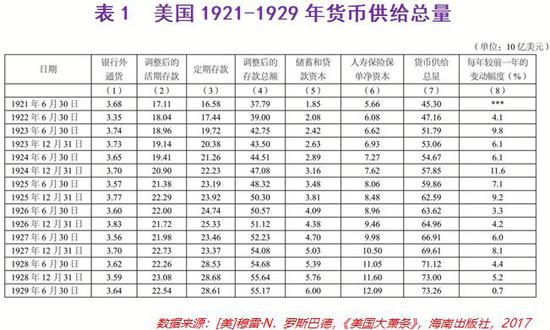

对于大萧条的成因,奥地利学派将之归结为美联储的持续放水。据奥地利学派代表人物罗斯巴德统计,1921年-1929年,美国货币供给增加了280亿美元,总增幅为61.8%,年均增长7.7%。此外,货币结构也发生显著变化,定期存款占比上升约7个百分点,由于定期存款的准备金率更低(定期存款为3%,活期存款约为10%),定期存款占比的提升会带来显著的扩张效应。

在货币供给持续扩张的过程中,低利率政策也成为常态。一方面,无论是哈定政府(1921-1923)还是柯立芝政府(1923-1929),都向选民许诺保持低利率,施压美联储要“服务于国家的农业、工业和商业”;另一方面,美联储自身把保持物价稳定作为重要政策目标,1922-1929年,反映一般价格水平的斯奈德指数从158升至179(1913=100),七年内增长13%,物价是稳定的,美联储缺乏加息动力。

在长期低利率环境的刺激下,商业经济快速增长,股票市场欣欣向荣,持续繁荣很快带来一种幻觉:一个永远繁荣的“新时代”到来了。牛市后期,著名经济学家欧文·费雪等人曾明确向公众表态,“牛市的坚实基础是对美国的信心和经济增长”,他们号召大家都来投资美国。在这种市场情绪下,任何人只要批评和警示,都会被扣上“不爱国”和“做空美国”的帽子。

问题是,繁荣之下,处处是扭曲。

低利率会扭曲企业投资决策。资金价格便宜,企业会加大对资本密集型产业投资,导致原材料、土地价格上涨,扩充了产能,也推高了成本;低利率也扭曲了个人决策,人们不再为明天储蓄,更享受即时消费,甚至依靠贷款消费。

但是,调整总是会来的。当美联储开始警惕物价上升的苗头和股市泡沫的风险时,便会试着回收货币和提高利率,繁荣也就到头了。企业高成本生产的东西遭遇低售价,亏本成为常态,尽快倒闭成为脱身之策;个人低储蓄高负债遭遇失业,购买力缩水,只能艰难度日。

1928年末,美国货币扩张放慢脚步;次年7月,经济增长掉头向下;10月,股市泡沫落下帷幕。大萧条开始了,美国经济也崩溃了。1929年10月24日,是大萧条的重要标志事件。这一天,美股大跌,被称作“黑色星期四”,11位华尔街知名人士绝望自杀。恐慌很快从股市波及到银行挤兑和企业破产,失业率迅速攀升。到了1933年,美国失业率高达24.9%。

大萧条的日子是灰暗的,很多人靠救济生活,五分之一的美国人存在营养不良问题。这种情况下,救市,成为理所当然的选择。

救市的争议

萧条是对扭曲的清算,有繁荣就有萧条,正如硬币有正反两面。问题是,任何一个政府,都不可能眼看着萧条发生而不采取措施。但基于危机的特殊性,很多时候,救市措施都是错的。中财办牵头完成的研究课题《两次全球大危机的比较研究》曾对此做过评述:

“在面对严重危机的时候,主要国家在应对政策上总犯同样的错误。这些明显的错误在事后看起来显得可笑,但对当事人来说,实施正确的政策却困难重重。这是因为,大危机在人的一生中往往仅会遇到一次,决策者缺乏经验,又总是面临民粹主义、狭隘的民族主义和经济问题政治化这三座大山。政治家往往被短期民意绑架,被政治程序锁定,不敢突破意识形态束缚,这几乎是普遍的行为模式。”

大萧条之后,胡佛政府采取了一系列救市措施,如1930年11月胡佛在一次演讲中所总结的,“在商业中,我们主要考虑了维持工资率、分配就业和加速大规模建设。政府扩大了公共建设,为农业提供了信贷,同时又限制了移民。”

但是从结果上看,这些措施似乎带来了反效果。如为了维持工资不下降,却导致了更严重的失业。

根据当时的主流观点,民众购买力是经济复苏的源动力,而要保持购买力不下降,就只能要求工资不下降。大萧条发生后,胡佛政府相继约谈大企业,双方达成不削减工资的共识。萧条之下不削减工资,代价便是企业经营成本的提升和工作岗位的减少,于是,高达25%的失业率成为常态。

为缓解严重的就业压力,美国劳工联盟甚至一度喊出这样的口号:

“让年轻人留在学校里,别让他们参加就业竞争(好处是让年轻人接受更多教育)。……已婚妇女,如果其丈夫拥有永久性的工作并有合理的收入来源,她们应在雇佣过程中给予较后考虑(好处是让家庭生活更幸福)。”

但是,硬撑总是很难持续的,到了1931年,那些承诺不削减工资的大企业陆续放弃高工资政策;为应对日益增长的财政压力,胡佛政府也做出一个艰难的决定,推出《1932年税收法案》,全面大幅度地增税,让经济雪上加霜。

刺激与救市,终究难以逆转市场自发调整的力量。在《美国大萧条》一书中,罗斯巴德对此评论道:

“我们必须保持市场的开放,使价格自由浮动。高工资能造就繁荣,这样的说法是错误的,应该说,繁荣会带来高工资。当工资一直高于市场形势所确定的标准,就业和劳工的购买能力就会下降……由于不可避免的调整被耽搁,我们的萧条期已经被延长了,它并没有减轻。”

在罗斯巴德看来,在任何萧条的危机中,相比政策干预,自由放任才是唯一可以确保经济快速复苏的方式。

回顾当下,重蹈覆辙?

历史似乎总在重复。回顾美国在2008年金融危机之前和之后的政策,我们能看到很多与1929年大萧条似曾相识的东西。

对于2008年金融危机,市场普遍认为是两股力量双管齐下的结果:美联储不当的货币管理政策和美国政府“居者有其屋”的信贷引导。被广为诟病的金融创新,充其量不过是帮凶罢了。

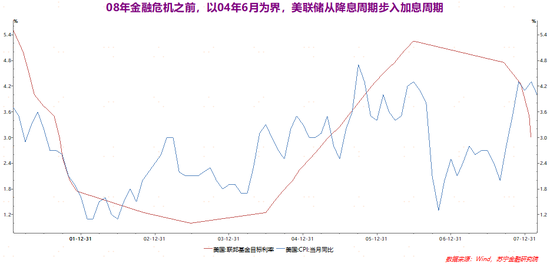

据圣·路易斯联邦储备银行测算,2002年-2005年间,通货膨胀调整后的联邦基金利率和一年期国债收益率均为负利率,位于-2%和0之间。真实利率降至负,必然带来市场行为扭曲。

负利率迫使银行追逐高收益,降低信贷准入门槛,向低收入者提供住房贷款成为合乎逻辑的选择;为了分一杯羹,投资银行通过金融创新把这些住房贷款证券化,帮助银行回笼资金继续放贷;为了推动“居者有其屋”的政策目标,房利美和房地美依靠美国政府的信誉为住房贷款提供担保,让高风险资产看上去坚如磐石,在金融市场畅通无阻。一切就绪后,大量不具备信贷资质的次级借款人入场了。

过度宽松的流动性很快带来通胀压力,2004年6月起,加息周期来临,在两年的时间内,美联储将联邦基金目标利率由1%提升至5.25%。利率的快速提升让借款人还款压力大增,贷款开始逾期,次贷机构陆续破产,并通过证券化的连锁反应演变成金融市场危机。

危机发生后,各国均推出大规模刺激政策。在利率下调趋近于零后,为规避流动性陷阱,各国货币当局又祭出量化宽松工具,向市场直接注入天量资金。

一顿操作猛如虎,效果还是有的。欧洲一直受欧债危机、英国脱欧等事件困扰,但美国率先走出了衰退:股市再创新高,失业率再创新低,连美联储都开始了新一轮加息周期。看上去,刺激政策奏效,危机已然远去,美国经济重新踏上繁荣之路。

有这么简单吗?不妨接着看大萧条。

经过两年的政策刺激,1931年,无论是政府官员还是经济学家都深信经济已经出现复苏迹象。事实上,恰恰是1931年,成为刺激政策的转折之年:大企业无力固守“高工资”策略,胡佛政府也不得不冒着雪上加霜的风险推出增税方案。同样在这一年,欧洲迎来剧烈的金融和经济危机,给脆弱的美国经济又蒙上一层阴影。站在1931年往后看,大萧条之路,只是刚刚开始。

2020年,会不会是另一个1931年?

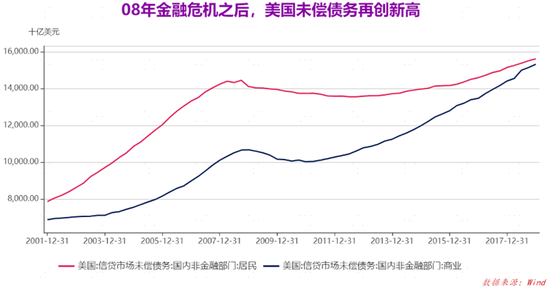

卡门·莱因哈特和肯尼思·罗格夫教授曾以66个国家为样本,对近800年来的金融危机情况进行研究,他们发现,政府、企业、家庭负债过高往往是金融危机爆发的主要导火索。08年金融危机由次级借款人购房贷款引起,但08年之后,美国居民债务并未经过有效调整,反倒是一路再创新高。

错误非但没有得到清偿,还在不断积累,从这个角度看,2008年那场被刺激政策中断的危机,时隔十二年,或许又回来了。这一次,刺激,还有用吗?

(本文作者介绍:苏宁金融研究院院长助理,硕士生导师)

相关文章

相关文章 头条焦点

头条焦点

精彩导读

精彩导读 关注我们

关注我们