根据央行网站公布的信息,2020年2月3日,人民银行开展1.2万亿元公开市场操作逆回购操作投放流动性,其中7天逆回购操作9000亿元,中标利率2.40%,14天逆回购操作3000亿元,中标利率2.55%。两个期限公开市场操作的中标利率都下降了10个基点。对此我们点评如下:

一、特殊情况特殊对待,逆回购降息先行一步

10个基点的降幅比较少有,体现了央行在特殊时期特殊对待的调控导向。2019年11月,央行开展1800亿7天期逆回购操作,中标利率下调至2.5%,下调5BP;12月,14天期逆回购操作利率也是下降5BP,至2.65%。在疫情影响下,“降息”步伐明显提前,有助于降低部分地区和企业的融资成本,支持疫情阻击战。2月1日,央行副行长潘功胜透露,在疫情防控期间,央行将向主要全国性银行和湖北等重点省(市、区)的部分地方法人银行提供总计3000亿元低成本专项再贷款资金,要求获得再贷款资金的银行向应对疫情的重要医用、生活物资生产企业提供优惠利率的信贷支持。1.2万亿逆回购操作央行也提前做了“预告”。由于2月3日逆回购到期有1.05万亿元,因此逆回购操作净投放量1500亿元。进而,暂时从价上驰援抗击疫情,流动性投放尚未放量。

二、疫情对经济增长形成冲击,降息操作适当且及时

疫情爆发可能导致经济增速短期放缓进而影响信贷需求。尽管政策明确指出信贷应全力满足卫生防疫、医药用品制造及采购、公共卫生基础设施建设、科研攻关、技术改造、医疗物资生产等方面的合理融资需求,新的融资需求可能对冲一部分短期经济放缓带来的信贷需求压力,但不是全部。信贷需求承压,加之疫情爆发前市场流动性整体适度充裕,使得市场对于流动性总量的需求目前可能并非第一位。而受疫情防控隔离的影响,全国春节假期延长,部分省市复工时间进一步推迟,大量员工居家隔离,大量制造业企业正常的经营计划遭受冲击,甚至停摆。部分抗风险能力较弱的中小微企业可能面临资金链断裂甚至破产倒闭的困难。此时此刻,及时对这部分企业的信贷支持以及存量贷款利息支出的延付和调降显得更为迫切。调降逆回购利率,引导货币市场利率进一步下降,将直接传导促进企业融资成本下行,帮助部分企业渡过难关。因此,货币政策此时采取先价后量的措施也是适当和及时的。

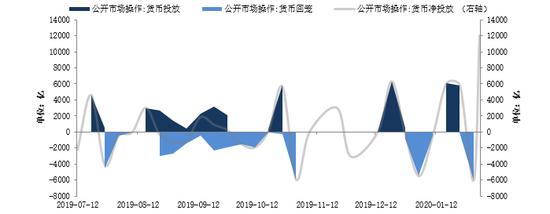

图1 近期公开市场操作情况

数据来源:Wind,交银金融研究中心

三、降息是逆周期政策发力信号,债券市场走势乐观

当前与非典时期相比在经济运行周期、宏观政策逆周期调节方向、金融市场敏感程度等多个方面都存在差异。短期货币政策因疫情超预期偏松调节,债市走势乐观。经济周期运行阶段不同很大程度上决定了当前疫情中、疫情后国内债市将走出与2003年明显不同的走势。图2中显示,由于经济处于上行周期,“非典”的出现推迟了政策收紧的步伐。可以看到,2003年8月前,M2增速依然在扩张,而之后开始回落,回购利率开始抬升,而10年期国债和国开债到期收益率都呈上升走势。如今,经济原本下行压力较大,货币政策处于逆周期发力偏松调节的阶段,政策方向明显与2003年相反。“新肺炎”不仅不会推迟政策放松的步伐,反而会是预期的宏观政策前移和力度加大。从多个监管部门的发言和态度而言,短期内为保障金融支持疫情阻击战,流动性是基础。

图2 非典时期货币政策与利率走势[1]

数据来源:Wind,交银金融研究中心

尽管1.2万亿的逆回购仅仅对冲了2月初即将到期的前期投放,但为维持市场流动性更加充裕,用更长期的流动性工具加量对冲到期逆回购投放资金几乎是确定性事件。即使在疫情特殊时期,央行依然保持了稳健操作的态度,后期的流动性投放或其他组合工具的使用,大概率会视疫情的发展和实际需要及时推出。按照卫健委公布的疫情实时数据,目前抗击疫情的“战役”正在关键时期,疫情对于当前实体经济的冲击也明显会强于非典时期。加之,疫情之后,稳增长可能需要更大力度的逆周期调节和流动性投放。此外,叠加A股市场受到疫情的情绪冲击,避险情绪产生的股债轮动使得短期债市收益率继续下探较为确定。年内,10年期国债到期收益率年内存在突破前低2016年10月底2.7%左右的可能。尽管利率债有乐观判断,部分信用债可能因疫情冲击而存在压力,尤其是一些直接受到冲击的发债主体。监管部门也留意到相关风险,也在企业信息披露等监管事项方面做出了适度放宽风控指标的安排。风险偏好较低的机构,信用债的配置可适当向高评级品种倾斜。

四、货币政策空间充足,政策操作应打提前量

确保金融体系流动性高于适度的水平,是特殊疫情时期保证金融支持抗疫的基础。逆回购中标利率下调应该只是系列措施中的“排头兵”。考虑到当前国内货币政策空间依旧充足,存准率以及利率都有下行空间,未来货币政策偏松调节可以进一步提前和加大力度。适时推出全面或部分降准以提升银行信贷投放空间。

对于市场可能极为关注的MLF操作利率和银行贷款基础利率LPR的动向,在逆回购利率调降引导短端利率下行的情形下,MLF操作利率的下调应当也在路上。考虑到受疫情冲击较大的中小企业可能存在局部的信用风险,为防控银行在增加对这部分企业信贷支持力度加大后的不良率明显上升,提升银行在抗击疫情中的积极主动性,对于扎根地域、服务中小企业占比较高的银行也应该会进一步提升监管容忍度和流动性支持。即使2月没有即将到期的MLF需要对冲的情况下,央行也可能使用优惠利率的T-MLF或新增MLF对部分银行进行流动性补充。与此同时,下调MLF操作利率,将逆回购利率下调影响的货币市场短端利率下行与挂钩MLF的LPR回落贯通起来,切实提升政策引导融资成本下行的效率。而当前市场情绪受疫情冲击较大,2月20日会有新一期LPR报价,MLF操作打提前量,不仅能引导融资成本下行,还能辅助市场建立信心。

[1] 为进行同期趋势比对,我们对所有数据做了[0,1]同区间映射处理

(本文作者介绍:交行金研中心副总经理、首席研究员)

相关文章

相关文章 头条焦点

头条焦点

精彩导读

精彩导读 关注我们

关注我们